Investujete do akcií, ETF nebo třeba přes zahraniční platformu jako je Saxo Bank, DEGIRO, XTB nebo IBKR? Pak vás čeká každoroční daňová povinnost. A za rok 2025 je to trochu jiná liga neboť přibyl nový limit 40 milionů pro osvobození dlouhodobých zisků, změnily se pravidla u zahraničních dividend a celé to začíná být slušně komplikované.

V tomhle článku vás krok za krokem provedu tím, co a jak uvést do daňového přiznání za rok 2025, ať už jste akcie prodali se ziskem, nebo jen držíte pasivně ETF.

Kdo vůbec musí podat daňové přiznání?

Jestli máte zaměstnání, kde za vás vše vyřizuje mzdová účetní, možná jste se DPFO (daňového přiznání fyzických osob) zatím nikdy nedotkli. Ale pozor, jakmile si vyděláte mimo zaměstnání víc než 50 000 Kč ročně, už máte povinnost přiznání podat. A to platí i pro investice.

👉 Pokud prodáte akcie, ETF nebo jiné cenné papíry a hrubý příjem (ne zisk!) přesáhne 100 000 Kč, musíte to přiznat i kdybyste nakonec byli ve ztrátě.

💡 Příklad: Koupíte akcie za 200 000 Kč, prodáte je za 101 000 Kč. I když jste prodělali 99 tisíc, přiznání podat musíte. Zákon to bere podle obratu, ne zisku.

Dvě daňové kategorie: zisky a dividendy

V daňovém přiznání se investice rozdělují do dvou paragrafů:

1) Příjmy z prodeje (akcie, ETF…) §10 ZDP

- Sem patří zisky (nebo ztráty) z prodeje cenných papírů

- Vykazují se v Příloze č. 2 přiznání

- Uplatňují se skutečné výdaje (pořizovací cena)

2) Dividendy a úroky §8 ZDP

- Sem patří výnosy z držení cenných papírů

- Tuzemské dividendy většinou už daňově neřešíte (jsou zdaněné u zdroje)

- Zahraniční dividendy musíte přiznat a často si žádat o zápočet zahraniční daně

- Vykazují se v Příloze č. 3

Novinka 2025: Osvobození zisků už jen do 40 milionů

Doteď platilo, že když jste drželi akcie nebo ETF déle než 3 roky, zisk z prodeje byl osvobozený od daně. V letošním roce, ale přišla novinka, zavádí se strop 40 000 000 Kč na celkový hrubý příjem z prodeje.

👉 Pokud tedy během letošního prodáte cenné papíry za více než 40 milionů (i když jste je drželi třeba 10 let), zisk z částky nad 40 milionů už zdanit musíte!

Dá se tomu nějak předejít?

Ano. Zákon vám umožňuje tzv. „step-up basis“, tedy že si místo historické pořizovací ceny vezmete aktuální tržní hodnotu k 31. 12. 2024 a daň zaplatíte jen z rozdílu nad tuto novou „startovní“ cenu.

💡 Pozor: u některých typů majetku budete k tomuto ocenění potřebovat znalecký posudek (např. u podílů na SRO), což není zadarmo.

Přepočty měn: jak správně přepočítat dolary a eura?

Drtivá většina zahraničních brokerů (včetně Saxo, IBKR i DEGIRO) vede účty v USD nebo EUR. Jenže daňové přiznání podáváte v korunách. Co teď?

👉 Máte dvě možnosti:

- Jednotný kurz – určuje ho finanční úřad jednou ročně pro každou měnu (např. 1 USD = 22,40 Kč)

- Denní kurz ČNB ke dni transakce

Musíte si jednu metodu zvolit na celý rok 2025 a používat ji konzistentně jak pro nákupy, prodeje, dividendy i srážky.

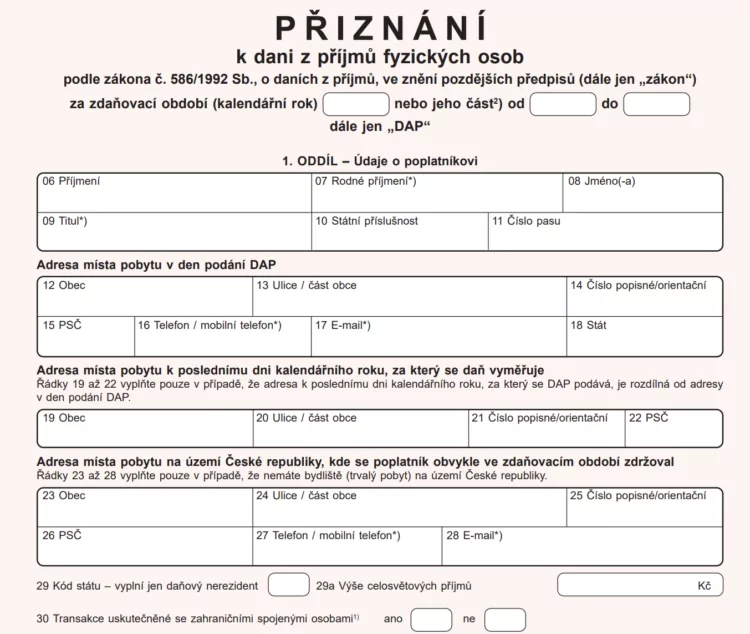

Jak správně vyplnit Přílohu č. 2: prodeje akcií a ETF

Příloha č. 2 je určena pro veškeré zdanitelné příjmy podle § 10 zákona o daních z příjmů, tedy hlavně pro prodej cenných papírů, které nesplňují podmínky pro osvobození. Co sem patří?

- Akcie nebo ETF prodané do tří let od nákupu

- Cenné papíry, jejichž celkový prodejní příjem překročil 100 000 Kč

- Zisky z prodejů nad limit 40 milionů (i když byl splněn časový test)

Co všechno potřebujete k vyplnění?

- Přesné nákupní a prodejní ceny (ideálně ve výpisech od brokera)

- Přepočty z cizí měny do CZK

- Evidenci, které transakce byly osvobozené a které ne

V přiznání pak vyplníte:

| Pole | Co sem uvést |

|---|---|

| Příjmy | Celkovou prodejní cenu všech zdanitelných transakcí |

| Výdaje | Celkovou pořizovací cenu cenných papírů |

| Dílčí základ daně | Rozdíl mezi příjmy a výdaji |

💡 Pokud jste překročili 40ti milionový limit, použijete jen poměrnou část nákladů, nebo hodnotu k 31. 12. 2024 nebo podle toho, co je pro vás výhodnější.

Přehled vyplnění Přílohy č. 2 (prodeje akcií a ETF)

| Řádek / položka | Co tam patří | Co přesně uvést |

|---|---|---|

| Příjmy z prodeje CP | Celkové prodejní ceny zdanitelných transakcí | Každý prodej, který není osvobozený. Včetně části nad limitem 40 mil. |

| Výdaje k prodeji CP | Pořizovací ceny vztahující se k těmto prodejům | Skutečné náklady nebo poměrné náklady u prodejů nad 40 mil. případně hodnota k 31. 12. 2024. |

| Dílčí základ daně (§10) | Výsledek výpočtu | Rozdíl příjmy mínus výdaje. Přenáší se do hlavního formuláře. |

Vzorové výpočty pro daňové přiznání z akcií a ETF (2025)

| Příklad | Shrnutí situace | Výpočet daňového základu |

|---|---|---|

| 1. ETF drženo 4 roky, prodej 600 000 Kč | Nákup 350 000 Kč, prodej po 4 letech, příjem 600 000 Kč, pod limitem 40 mil. | Osvobozeno, základ daně = 0 Kč |

| 2. Akcie drženy 2 roky, zisk 30 000 Kč | Nákup 70 000 Kč, prodej za 100 000 Kč, nesplněn časový test | 100 000 – 70 000 = základ daně 30 000 Kč |

| 3. ETF držené 5 let, příjem 45 mil. Kč | Nákup za 10 mil. Kč, prodej po 5 letech za 45 mil., překročen limit | Část nad 40 mil. zdaněna: 5 mil. – poměrné výdaje např. 1 mil. = základ 4 mil. Kč |

| 4. Akcie prodány se ztrátou, obrat 101 000 Kč | Nákup 200 000 Kč, prodej za 101 000 Kč, ztráta 99 000 Kč, ale obrat přes 100 tis. | Povinnost podat DPFO, ztráta může být započtena jen v rámci §10 |

| 5. Dividendový výnos z USA | Hrubý příjem 25 000 Kč, WHT v USA 15 % | Přiznat celý příjem, uplatnit zápočet 15 % dle smlouvy ČR–USA |

Příloha č. 3: zahraniční dividendy a zápočet daně

Zahraniční dividendy často přichází už zdaněné třeba z USA rovnou o 15 %, ale v Česku je musíte přiznat znovu. Zabránit dvojímu zdanění umožňuje právě Příloha č. 3.

Co budete potřebovat?

- Hrubou částku dividend v zahraniční měně

- Přepočet do CZK (podle vámi zvolené metody)

- Výši zahraniční srážkové daně (tzv. WHT)

- Informaci, jaké maximum uznává česká DTA smlouva (např. 15 % u USA)

👉 Pro každý stát, ze kterého jste obdrželi dividendy, musíte vyplnit samostatnou část Přílohy č. 3, včetně výpočtu, kolik daně vám Česko uzná k zápočtu.

🧠 Část daně, kterou ČR neuzná, můžete uvést jako daňově uznatelný výdaj v následujícím roce. To ale vyžaduje opravdu dobrou evidenci.

Přehled vyplnění Přílohy č. 3 (dividendy ze zahraničí)

| Řádek / položka | Co tam patří | Co přesně uvést |

|---|---|---|

| 321 | Hrubá dividenda | Celková dividenda před srážkou, přepočet na CZK. |

| 322 | Výdaje | Obvykle nula. |

| 323 | Daň zaplacená v zahraničí | Sražená daň (WHT) v CZK podle potvrzení od brokera. |

| 324 | Koeficient zápočtu | Vypočteno formulářem podle poměru zahraničního základu a celkového základu daně. |

| 325 | Maximální možný zápočet | Strop stanovený podle DTA smlouvy a výpočtu daně v ČR. |

| 326 | Uznaná daň k zápočtu | Nejnižší z hodnot 323 a 325. To jde do hlavního formuláře. |

| 327 | Neuznaná část daně | Zbytek, který lze příští rok dát do výdajů. |

| 328 | Souhrnný zápočet | Součet všech států. Přenáší se do řádku 58 hlavního formuláře. |

Praktické tipy pro bezchybný výpočet daní z akcií a EFT

✅ Používejte stejný kurz pro nákup i prodej jinak vám to na finančáku vrátí

✅ Uložte si výpisy z obchodního účtu, přehledy nákupů, prodejů, dividend a daňových potvrzení. Bez nich nic nedoložíte.

✅ Nečekejte s přiznáním na poslední chvíli, protože zpracování zahraničních daní trvá, a někdy čekáte i týdny na potvrzení od brokera

✅ Při překročení 40 mil. Kč příjmů ze „starých“ akcií opravdu zvažte znalecký posudek – obzvlášť pokud jde o firemní podíly nebo akcie, které nelze jednoduše ocenit tržně

Přenos hodnot do hlavního formuláře DPFO

| Řádek ve formuláři | Co se sem přenáší | Zdroj |

|---|---|---|

| 38 | Celkové příjmy z §10 | Z Přílohy č. 2 – příjmy |

| 39 | Celkové výdaje z §10 | Z Přílohy č. 2 – výdaje |

| 40 | Dílčí základ daně z §10 | Automaticky 38 mínus 39 |

| 41 | Základ daně §8 (dividendy) | Součet hrubých zahraničních dividend |

| 42 | Celkový základ daně | Součet základu §10 a §8 |

| 57 a 59 | Výpočet daně | Výsledná daň před zápočtem |

| 58 | Zápočet daně | Uznaná zahraniční daň z řádku 328 |

Kdy podat daňové přiznání za rok 2025?

Standardní termín pro papírové podání přiznání je 1. dubna 2026.

Pokud ho podáváte elektronicky (což většina investorů dělá), máte čas do 2. května 2026.

Shrnutí

- Zkontrolujte, jestli překračujete limit 100 000 Kč pro povinnost přiznání

- Využijte osvobození, pokud splňujete 3letý časový test a nepřekročili jste 40 mil. Kč

- Zahraniční dividendy vždy přiznejte a uplatněte zápočet

- Dávejte pozor na správné přepočty měn a konzistenci

- Využijte „step-up“ ceny ke konci roku 2024, pokud je to pro vás výhodné

Bonus ✅ – Checklist pro přípravu daňového přiznání z investic (2025)

🧾 Co si připravit předem?

- Kompletní výpis z obchodního účtu za celý rok (nákupy, prodeje, dividendy)

- Datum a cena každé akvizice a prodeje

- Přehled dividend, výše srážkové daně a stát původu

- Rozlišení transakcí podle § 8 (dividendy) a § 10 (prodeje)

- Informace o držbě (kvůli časovému testu – 3 roky)

- Hrubé příjmy z prodejů (kvůli 100 000 Kč a 40 mil. limitům)

- Vybraná metoda přepočtu měny (jednotný kurz vs. denní)

- Případný znalecký posudek k 31. 12. 2024, pokud používáte „step-up“

🧾 Do čeho všechno vyplnit?

- Příloha č. 2 – ostatní příjmy (§ 10)

- Příloha č. 3 – zahraniční příjmy a zápočet daně (§ 8)

- Hlavní formulář DPFO – přenesené částky, výpočty a zápočty

- Elektronické podání přes MOJE daně / EPO portál

📅 Na co nezapomenout?

- Termín pro papírové podání: 1. 4. 2026

- Termín pro elektronické podání: 2. 5. 2026

- Uchovat dokumentaci (výpisy, potvrzení o WHT, výpočty) alespoň 3 roky

- Doložit cizojazyčné dokumenty překladem, pokud to FÚ vyžaduje

Vaše komentáře

Zatím nejsou žádné komentáře… Buďte první, kdo ho napíše.